- 住み替えローンとは残債があっても住み替え可能なローン

- 自宅の売却価格と新居の購入価格とローン残債を鑑みた資金計画が重要

- 金融機関と不動産会社の担当者が加わった資金計画作成が、成否の鍵を握る

転勤や親の介護などで引っ越しせざるを得なくなる場合や家族が増えて自宅が手狭になって新居に住み替えを検討されている方は多くおられます。その時、自宅を売却しても住宅ローンを完済することができずに、困っておられる方はいませんでしょうか?

実は残債があっても住み替え可能なローンがあります。多くの住宅に関する悩みの相談に応じてきた不動産コンサルタントが「住み替えローン」の概要や利用方法・流れ、メリット・デメリットなどについて解説します。自宅の売却査定価格が思いのほか低くなっても「住み替えローン」などの方法により、新居に住み替えできるノウハウを知ることができます。

住み替えローンとは

「住み替えローン」は自宅を売却しても住宅ローンの完済が困難な場合(担保割れ)、住宅ローンの残債と住み替え先の新居の購入資金を併せて貸出しするローンです。金融機関により「買い換えローン」という場合もあります。

住み替えローンが使える人の条件

住み替えローンが使える人の条件は自宅を売却した場合に住宅ローンを完済することが困難な人となります。逆に完済できる人は住み替えローンの利用はできません。

住み替えローンが使える場合の事例

自宅の住宅ローンの残債が2,500万円あり、自宅の売却金額が2,100万円の場合、住宅ローンの残債は400万円となります。住み替え先の新居の購入資金が3,000万円の場合、一定の条件を満たせば住み替えローンを利用することができます。

住み替えローンの利用判断

住み替えローンを利用するかどうかの判断は手元にある程度の現金を残しておく必要性の有無によっても違ってきます。今後数年間、大きな出費が無いようであれば手元資金を住宅ローンの残債に充てることもできます。

住み替えローンの利用方法と流れ

住み替えローンを利用するにあたり金融機関側の絶対条件は、自宅の売却と新居の購入の決済日を同日に設定することです。そのためには「売り先行」といい、自宅の売却を先行することにより売却金額や売却後の引渡し日の目途を先につける方法があります。

それらの目途に基づき新居購入の資金計画を立案し、新居購入金額や購入日の調整を行います。「売り先行」に対して購入を先に行う「買い先行」という方法もあります。ここでは資金繰りが容易となる「売り先行」の場合の流れを下表にまとめ、以下で詳しく解説します。

| 順 序 | 実 施 項 目 |

| STEP1 | 自宅の売却査定 |

| STEP2 | 不動産会社と媒介契約 |

| STEP3 | 自宅の売却活動開始 |

| STEP4 | 新居購入の資金計画 |

| STEP5 | 新居探し・内覧・値交渉 |

| STEP6 | 自宅の買主と売買契約(売主として) |

| STEP7 | 新居購入の買付申込書を提示(申込) |

| STEP8 | 新居の売主と売買契約(買主として) |

| STEP9 | 自宅の売却と新居の購入を同日に決済・引渡し |

STEP1:自宅の売却査定

早く高く売却するために、複数の不動産会社に自宅の売却価格査定を依頼します。また提示された査定金額に対して、査定根拠を確認する必要があります。取引事例法による査定であれば自宅の類似物件による売却実績が事例として掲載されていますので、査定金額と実際の売却金額は近いと考えらえます。

住宅ローンの完済が可能か否かの目安にすることができます。残債があり、住み替えローンを利用する方向であれば、住宅ローンを融資している金融機関に事前に相談することが必要です。

STEP2:不動産会社と媒介契約

不動産会社を選定し媒介契約の締結時に「住み替えローン」を利用する旨を連絡します。不動産会社に金融機関の条件となる自宅の売却と新居の購入の決済日を同日に行う調整をしてもらうためです。また不動産会社は金融機関と提携ローンを組んでいる場合があります。

STEP3:自宅の売却活動開始

自宅の売却希望価格を決定し売却活動を開始します。不動産会社からの連絡により買主の内覧などでの反応を伺いながら、売却希望価格で通すか値下げに踏み切るかの判断をし、成約価格の目途をつけます。

STEP4:新居購入の資金計画

成約価格の目途がたてば新居購入の資金計画を金融機関の担当者と交えて立案します。

STEP5:新居探し・内覧

上記資金計画で割り出した購入可能金額の範囲内での新居探しを始め、物件の内覧などを行います。決済日の調整により新居探しに時間をかけられなければ、新居の売主に対して早めに値交渉を行うなどの処置が必要です。

STEP6:自宅の買主と売買契約

自宅の購入者と売買契約を締結し手付金を受領します。

STEP7:新居購入の買付証明書を提示(申込)

購入する新居を決定し買付証明書を提示(買いの申込)し、金融機関に対して「住み替えローン」の事前審査を申請します。

STEP8:新居の売主と売買契約

金融機関による事前審査を通過しましたら新居の売主と売買契約を締結し、手付金を支払います。この場合、自宅の売却が期日に間に合わないことなどを想定して契約書の中に「買い替え特約」を記載し、契約解除ができる備えをしておきます。

STEP9:自宅の売却と新居の購入を同日に決済、引渡し

新居の金融機関による「住み替えローン」の本審査を通過しましたら、自宅の売却と新居の購入の決済・引渡しを同日に設定して行います。通常、金融機関の客室にて不動産会社・金融機関の担当者と司法書士などを交えて執り行われます。

自宅の売却金額をもって現在の住宅ローンの残債抹消や新居購入の決済を同時に行います。また司法書士により自宅の抵当権抹消、自宅の所有権移転登記、新居の所有権移転登記、新居の抵当権設定登記の手続きを順に行います。

住み替えローンのメリット

住み替えローンのメリットは何ですか?

残債があっても住み替え可能なことや貯金を崩さずに済むことです。

オーバーローンでも住み替えできる

自宅を売却して住宅ローンの残債がある場合(オーバーローン)でも、家の買換えが可能になる点が最大のメリットです。通常であれば自宅を売却した場合に住宅ローンの残債があれば、抵当権を外すことができず、自宅の売却はできません。

自宅を売却するには住宅ローンを完済し、抵当権を外すことが条件となります。しかし「住み替えローン」は新居の購入金額と自宅の残債を併せた金額の融資を受けることができます。したがって自宅の抵当権を外して売却することができ、新居の購入が可能となります。

貯金を崩す必要がない

通常は自宅を売却して住宅ローンの残債がある場合、貯金を崩して残債に充て住宅ローンの完済が必要です。しかし「住み替えローン」を利用しますと残債分の融資がプラスされるため、貯金を崩す必要がなくなります。

住み替えローンのデメリット(注意点)

住み替えローンのデメリットや注意点は何ですか?

住宅ローンよりも金利が高くなることや融資審査が厳しくなること、売却と購入の決済日を同日に行うこと、返済困難となるリスクがあることなどです。

通常の住宅ローンよりも金利が高い

「住み替えローン」は新居の購入価格以上の融資(オーバーローン)を行いますので通常の住宅ローンよりも条件が厳しくなり、金利は高くなります。金利のタイプは住宅ローンと同様に変動金利型、固定金利型、固定金利選択型の中から選択できます。

住み替えローンは審査や年収が特に厳しい

「住み替えローン」は新居の担保価値以上の融資を行うため、金融機関は厳しく融資審査を行います。特に返済原資になる年収などの諸条件に対して厳しく点検されます。返済能力などに問題が確認されますと、融資審査を通過しません。

売却の清算と購入を同日に行う必要がある

自宅の抵当権抹消と新居の抵当権設定を両立させるには自宅の売却と新居の購入の決済日を同日に行う必要があります。自宅の住宅ローンによる抵当権を外すには売却により住宅ローンを完済する必要があります。新居への住み替えローンによる抵当権を設定するには新居の引渡しと同時に融資実行する必要があります。

借入しすぎると返済が困難になる

「住み替えローン」は新居の価格以上の融資が出るため、オーバーローン状態であり、返済額も以前より増加する傾向にあります。したがって返済が困難になる可能性が高まります。返済できずに売却処分する事態になりますと、より大きな残債になります。

住み替えローンを使わずに解決する方法について

住み替えローンを利用せずに解決する方法はありますか?

つなぎ融資やダブルローンを利用する方法がありますが、根本的に不動産会社による売却価格を高くすることが最善策となります。

つなぎ融資を活用する

「つなぎ融資」は自宅の売却時期と新居の購入時期がずれる場合、ずれる期間のつなぎとして利用する融資です。先に新居を購入する場合、つなぎ融資を受けて新居を購入し自宅が売却できたらその売却金額でつなぎ融資を一括返済します。融資期間は6か月から1年となります。つなぎ融資は住み替えローンよりも金利が高く(3%前後)なります。

つなぎ融資の注意点は自宅の売却価格と新居の購入価格を見定めてから購入する必要があります。自宅の売却価格では住宅ローンを完済できない場合、新居の購入価格は残債分を差し引いて設定する必要があります。

例えば自宅の住宅ローン残債が3,500万円あり、売却価格が3,100万円の場合には400万円の残債になります。この場合、新居の購入価格を2,700万円以下に抑えないと、つなぎ融資と自宅の住宅ローンの返済ができない事態に陥ります。

買い先行で進める場合はダブルローンにする

買い先行で進める場合、自宅の住宅ローンと新居の住宅ローンを並行して融資を受けるダブルローン(二重ローン)という方法もあります。しかしダブルローンは毎月の返済額が2倍になるため、家計のやり繰りが厳しくなります。

住み替えで売却する場合は、一括査定サイトで複数の査定を受ける

住み替えで自宅を売却する場合には少しでも高く売却するために、一括査定サイトで複数の不動産会社の査定を受けることが良策です。住み替えローンは無理して利用するものではなく、オーバーローンになった場合に利用するものです。アンダーローンで売却できれば住み替えローンを利用しなくても済みます。

複数の不動産会社に査定を依頼しますと中には住宅ローンの残債を完済できる金額で査定結果を提示する会社も出てきます。実際に査定提示金額で売却できますと、住み替えローンを利用せずに通常の住宅ローンで新居を購入することができますのでリスクは減少します。

大手メガバンク3社の住み替えローンの内容を比較

メガバンクの住み替えローンの内容を教えてください。

みずほ銀行、三井住友銀行、りそな銀行の商品概要を説明しますが、それぞれに特徴があります。

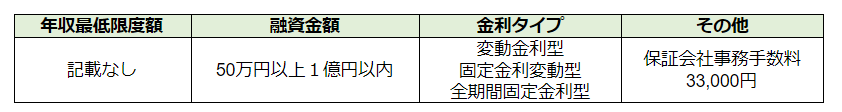

みずほ銀行の「買い替えローン」の特徴

みずほ銀行の「買い替えローン」の基本情報を下表にまとめます。

特徴は「ライフステージ応援プラン」です。子供の進学や産休などで収入や支出に増減が生じた場合、返済額の増減が可能なプランとなっています。ローン返済が無理なくできるようになっています。

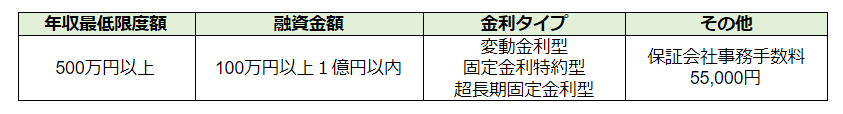

三井住友銀行の「住み替えローン」の特徴

三井住友銀行の「住み替えローン」の基本情報を下表にまとめます。

特徴は以下の保障がある点です。

- 共働き夫婦のどちらかが亡くなった場合、住宅ローンの残債が抹消

- 自然災害で新居が破壊された場合、住宅ローン返済期間中であれば、最大24回分の払戻金額の受領可能

ただし、保障を加えれば金利は高くなります。

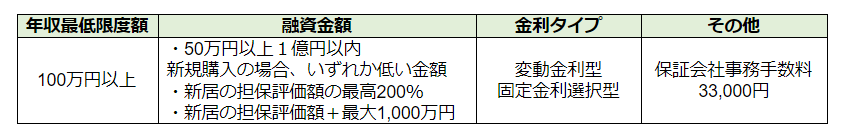

りそな銀行の「住み替えローン」の特徴

りそな銀行の「住み替えローン」の基本情報を下表にまとめます。

特徴は年収最低限度額が100万円以上と低く設定されていますので、利用者の範囲が広がることです。

三菱UFJ銀行の「住み替えローン」の特徴

三菱UFJ銀行のWEBサイトに「住み替えローン」の言葉は掲載されていますが、詳細情報の掲載はありませんでした。詳しく公表せず、個別に相談に応じて実施している可能性があります。取引されている方は窓口にて確認されることをお勧めします。

まとめ

以上「住み替えローン」の概要や利用方法・流れ、メリット・デメリット、メガバンクの商品概要などについて解説しました。「住み替えローン」を利用するポイントは「売り先行」・「買い先行」のどちらにしても、自宅の売却価格と新居の購入価格とローン残債を鑑みた資金計画にあります。

金融機関によって融資条件が異なりますので金融機関と不動産会社の担当者が加わった資金計画作成が、成否の鍵を握ることとなります。金額と日程が共にタイトとなりますので関係者の意思の疎通も重要となります。「住み替えローン」や他の方法も吟味しながら、新居を無理なく獲得されることをお勧めいたします。