- 譲渡所得を計算するときは減価償却費用も必要

- 譲渡所得税の税率と減価償却費用の計算式とは

- 建物の取得費用が不明なときは、譲渡所得が高額になるリスクがある

マンション売却をするときは「減価償却(費用)」について理解しておいた方が良いです。 というのも、減価償却費用はマンション売却時に発生する「譲渡所得税」に深く関係してくる費用だからです。 マンションは一千万円単位の高額な商品なので、税金も百万円単位になるケースがあります。

仮にマンションの売却益がプラスだったとしても、税金が高額になれば手元に残るお金は少なくなってしまいます。 そのような状態にならないようにマンションを売却する前に減価償却費用の仕組みを知っておき、おおよその譲渡所得税額を算出しておくと良いでしょう。

そこでこの記事ではマンション売却における減価償却費用の概要や仕組み、および譲渡所得税にどのように関係してくるか?について詳しく解説していきます。

マンション売却と減価償却の関係

まずはマンション売却と減価償却の関係について、そもそも減価償却とは何か?という点から解説します。 その後、減価償却費用と深い関わりがある「譲渡所得税」についても解説していきます。

減価償却とは

減価償却とは時間の経過と共に「失われた(償却された)価値」のことです。 マンション売却でいうと建物や設備機器に関しては経年劣化していくので減価償却の対象ですが、土地は経年劣化しないので減価償却の対象ではありません。

具体的にいうとマンションの建物取得価格については、毎年減価償却費用が発生しています。 言い換えると「築年数が経過するごとに劣化していく費用」が毎年発生しているということです。

また建物は以下のように法定耐用年数が定められており、その法定耐用年数が経過すると理論上は「建物価格≦減価償却費用」となり建物価格がゼロになります。

- 鉄筋コンクリート造(住宅用):47年

- 鉄筋コンクリート造(事務所など):50年

- 鉄骨上:27年~34年

- 木造:22年

マンションは基本的に鉄筋コンクリート造が多いので、耐用年数は47年と思っておこう。

う~ん。それは分かったんですが…。減価償却についてイマイチ分かりません…

ここでは概要だけつかめば大丈夫だよ。次項以降で実際に減価償却がどのようにマンション売却と関係するかを解説します。

マンションに限らず不動産売却すると「譲渡所得税」が発生する

では、なぜ減価償却がマンション売却に関係するかというと、譲渡所得税に減価償却が関係してくるからです。 というのも、マンションを売却するときには、以下の計算式で譲渡所得(≒売却益)を算出します。

譲渡所得=(売却価格-売却時の諸費用)―(購入時の価格+購入時の諸費用-減価償却費用)

そして、この計算式によって算出された譲渡所得がプラスであれば、その譲渡所得に対して税金がかかるのです。 上記のように譲渡所得を計算するときは減価償却費用も必要なので、マンション売却の譲渡所得税を把握するために減価償却費用について理解しておく必要があるのです。

詳しい税率などについては後述するので、ここでは「減価償却費用は譲渡所得(税)を算出するときに利用する」と覚えておこう。

マンション売却で減価償却を使う理由

マンション売却の譲渡所得を計算するときに「減価償却費用」を加味する理由は、建物や設備は経年劣化するからです。

上述したように譲渡所得の計算式の中で「購入時の価格+購入時の諸費用-減価償却費用」が右辺でした。つまり「購入時の価格」から減価償却費用を差し引く必要があるのです。

たとえば建物価格が3,000万円のマンションを新築で購入して、築10年で売却したとします。 そのとき、建物の価値は3,000万円のままではないので、そこに減価償却費用(≒経年劣化した分の費用)を差し引くことで、築10年経過した建物価格に補正されるというわけです。

なるほど!「築年数によって劣化した分」を減価償却費用に置き換え、その費用を「建物取得費用」から差し引くというわけですね。

そうだね。そのようなイメージでOKだよ。 とにかく、減価償却費用はマンション売却において譲渡所得(税)を算出するための重要な要素ということだね。

譲渡所得税の税率と減価償却費の計算方法

次に譲渡所得税の税率と減価償却費用の計算式について解説します。 減価償却費用は建物の構造などによって算出方法が異なるので注意しましょう。

譲渡所得税の税率と計算方法

減価償却費用の計算方法を解説する前に譲渡所得税率について解説します。 上述した計算式で譲渡所得がプラスであれば、その譲渡所得に以下の税率を掛けて譲渡所得税を算出します。

| 税の種類 | 長期保有 | 短期保有 |

| 所得税率 | 15% | 30% |

| 復興特別所得税率 | 所得税額×2.1% | 所得税額×2.1% |

| 住民税率 | 5% | 9% |

マンションを売却した年の1月1日時点でマンションの保有期間が5年超なら長期保有となり、5年以下なら短期保有となります。 たとえば譲渡所得が250万円であれば上記の計算式に当てはめると長期保有で507,875円、短期保有で990,750円が譲渡所得税額です。

減価償却の計算方法と項目

つづいて減価償却費用の計算方法と項目について解説します。 減価償却費用の計算式は「建物購入代金×0.9×償却率×経過年数」です。 償却率は、以下のように耐用年数(構造)によって異なります。

- RC(鉄筋コンクリート造):償却率0.022(耐用年数47年)

- 重量鉄骨:償却率0.030(耐用年数34年)

- 木造:償却率0.046(耐用年数22年)

たとえば建物価格が2,500万円の新築マンション(鉄筋コンクリート造)を購入し、10年後に売却するとします。 そのときの減価償却費用は、「2,500万円×0.9×0.022×10年=495万円」になります。

減価償却費がわかれば取得費の算出ができます

ここまでで減価償却費用の概要や計算方法が分かったと思います。 それを踏まえて実際に減価償却費用を利用してマンションの取得費用を計算し、その後に譲渡所得・譲渡所得税を計算してみましょう。

取得費の計算方法

おさらいですが、譲渡所得の計算方法は「(売却価格-売却時の諸費用)―(購入時の価格+購入時の諸費用-減価償却費用)」でしたね。

ここでは、右辺である「(購入時の価格+購入時の諸費用-減価償却費用)」を計算してみるんですね!

前項の事例と同じように建物価格が2,500万円の新築マンションを購入し、そのマンションを10年後に売却するとします。 その場合は減価償却費用は495万円なので仮に購入時の諸費用が100万円だったなら、取得費用(譲渡所得の計算式の右辺)は以下となります。

(購入時の価格2,500万円-購入時の諸費用100万円-減価償却費用495万円)=1,905万円

減価償却費用を加味した譲渡所得の計算事例

前項に引き続き、さらに譲渡所得税を計算してみましょう。 仮に前項のマンションを売却して以下で売却できたとします。

- 売却価格2,400万円

- 売却時の諸費用95万円

この場合の譲渡所得は「(売却価格2,400万円-諸費用95万円)-1,905万円(前項の通り)=400万円」となります。仮に長期保有であれば812,600円、短期保有であれば1,585,200円が譲渡所得税額です。

減価償却費用で購入時の費用が大きく差し引かれるので、意外と高い譲渡所得(税)になりますね。

そうなんだよ。だからこそ、減価償却費用はマンション売却において重要なんだね。

実際もこのくらい高税額になるんですか?

実際に居住用マンションを売却するときは「3,000万円の特別控除」を利用できるケースが多いから、譲渡所得税がかからないケースも多いよ。この辺りの解説は割愛するけど、とにかく減価償却費用はマンション売却の税金に深く関係する点は覚えておこう。

建物購入代金の調べ方と取得金額がわからない場合の対処法

さいごに建物の購入代金(取得価格)の調べ方と取得金額が分からない場合の対処法を解説します。場合によっては譲渡所得(税)が高額になることもあるので、十分注意が必要です。

土地価格と建物価格が売買契約書で別表記されている場合の調べ方

まずマンションを購入したときに締結した売買契約書を確認しましょう。 その売買契約書に土地価格と建物価格が別々に記載されていれば、その建物価格がそのまま建物の取得価格になります。

たとえば4,000万円のマンションを購入したとき売買契約書に以下の記載があったとします。

- 土地価格1,750万円

- 建物価格2,250万円

この場合は建物の取得価格は2,250万円となるので、この2,250万円に減価償却費用を加味して譲渡所得を計算するという流れです。

売買契約書に土地と建物の内訳は書いてあるんですか?

新築マンションを購入したなら、基本的に土地と建物は分けて記載しているよ。 というのも、消費税を計算するときに土地と建物を分ける必要があるからね。

土地価格と建物価格が売買契約書でわかれておらず消費税の記載がある場合の調べ方

次に土地価格と建物価格が売買契約書に分けて記載されていないものの、消費税の記載がある場合について解説します。 その場合は消費税から割り戻して建物の取得価格を算出します。たとえば、売買契約書に以下の記載があったとしましょう。

- マンション価格:4,000万円

- 消費税(10%):250万円

前提として土地は消費されるものではないので非課税ですが、建物には消費税がかかります。 そのため、「消費税250万円÷消費税10%=2,500万円」が建物価格となります。

売買契約書に消費税の記載すらない場合、標準建築単価から建物価格を推測する

次に売買契約書に消費税の記載すらない場合です。 そのような場合は国土交通省が毎年出している「標準建築単価」から推測するという方法があります。

たとえば平成27年の建築標準単価(㎡単価)は以下の通りです。

- 鉄筋コンクリート造:24万円

- 鉄骨鉄筋コンクリート造:26.2万円

- 木造:16.5万円

売買契約書に何も記載がない場合は固定資産税評価額から調べる

もし売買契約書に金額が何も書かれていない場合は、固定資産税評価額から建物の取得価格を算出しましょう。 マンションは土地と建物にそれぞれ固定資産税が課税されるので、それぞれの固定資産税評価額があります。

その土地と建物の固定資産税評価額の比率を調べることで、建物価格の算出は可能です。 ただし計算式が複雑になるので、この場合は不動産会社に相談して、税理士などに算出を依頼することをおすすめします。

このようなケースはあるんですか?

う~ん。わたしも見たことはないですね…。ただ、たとえば数十年前に購入したマンションなどであれば、もしかしたら売買契約書に金額の記載がないこともあるかもしれないね。

取得費証明の書類がない場合は概算取得費(不動産売却金額5%)として算出する

さいごに売買契約書など「取得費用を証明する書類」がない場合について以下を解説します。

- 取得費用ない場合は「不動産売却金額×5%」となる

- 実際の計算事例

このケースは「相続した実家を売却する」ときなどにあり得るケースであり、譲渡所得税が高くなるリスクもあるので注意が必要です。

取得費用ない場合は「不動産売却金額×5%」となる

仮に売買契約書などが手元にない場合は、取得費用は「不動産売却金額×5%」となります。 つまり譲渡所得の計算式が以下に変更されるというわけです。

- 通常:「(売却価格-売却時の諸費用)-(購入時の価格+購入時の諸費用-減価償却費用)」

- 変更後:「(売却価格-売却時の諸費用)-売却価格×5%」

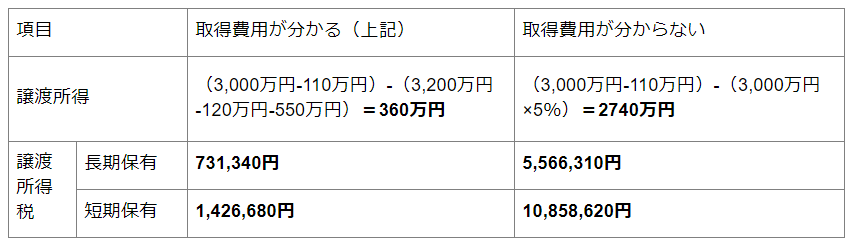

実際の計算事例

たとえば以下のマンションを売買するときに譲渡所得と譲渡所得税がどう変わるか計算してみましょう。

- マンションの売却価格:3,000万円

- 売却時の諸費用:110万円

- 購入時の価格:3,200万円

- 購入時の諸費用:120万円

- 減価償却費用:550万円

上記のように購入時の価格が分かる場合と売買契約書などの書類がなく購入時の価格が分からない場合では、譲渡所得や譲渡所得税には以下の違いがあります。

このように譲渡所得および譲渡所得時絵に大きな違いがあります。 そのため売買契約書や銀行の通帳など、取得時の費用を証明する書類を探しておいた方が良いでしょう。

マンション売却の減価償却 ~まとめ~

マンション売却において減価償却費用は譲渡所得(税)を計算するために必要です。 減価償却費用によっては譲渡所得税も高額になるので、マンション売却前にシミュレーションしておくことが重要になります。

また建物の取得費用が不明なときは、譲渡所得が高額になるリスクがあるので注意しましょう。 マンション売却時は売買金額などを気にする人は多いものの、減価償却費用を気にする人は意外と少ないです。 しかし減価償却費用は税額を決める重要な項目なので理解しておくことをおすすめします。